大宗商品分析2024年9月第一期

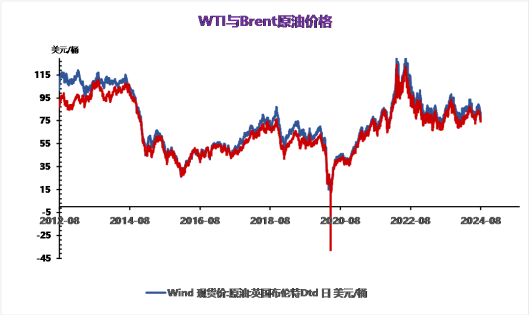

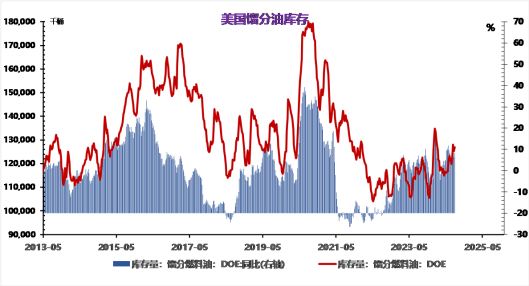

宏观上,根据昨日ADP发布的数据,美国8月新增就业人数9.9万人,远低于前值的12.2万人,连续第四个月下跌。美国劳动力市场的持续降温一方面增加了市场对年内更大幅度降息的预期,一方面也增加了市场对劳动力市场衰退的担忧。尽管昨日美国劳工部的数据显示美国首周失业人数稳定在22.7万人,环比-0.4万人,但是市场仍担忧美国劳动力市场已经进入衰退状态。昨日美国VIX指数略有减少,但仍居于绝对高位,市场避险情绪旺盛,宏观对油价仍具有下行压力。

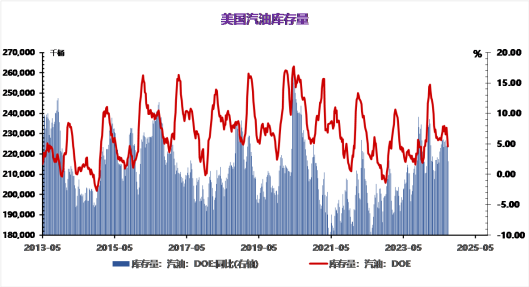

基本面上,昨日OPEC发布声明表示沙特、俄罗斯、伊拉克等8个国家一致同意将220万桶/日的减产延长至今年11月末。尽管这在一定程度上缓解了10、11月两个检修量偏高的月份的原油供应过剩状态,但是并未改变OPEC将逐步增产的预期,同时也侧面证明OPEC不会再推出新的减产措施,这使得延长减产的措施并未能有效支撑盘面,市场仍然担忧供应增加和需求不足的问题。昨日EIA数据显示美国原油库存-687.3万桶,库欣库存-114.2万桶,美国原油持续此前去库趋势。但是美国汽油库存+84.8万桶/日,汽油表需-36.9万桶/日,说明美国汽油需求正在减弱。市场担忧汽油的走弱导致炼厂逐渐降低负荷与原油需求减少,因而尽管原油超预期去库,也并未在盘中有效提振油价。根据尼日利亚国家石油公司工作人员的消息,国家石油将在9月和10月分别向尼日利亚供应7批和13批原油,而在8月则仅为4批货物。这将导致尼日利亚出口的减少,加重目前轻油短缺的情况。

地缘政治上,以色列总理强调不会从费城走廊撤军,而哈马斯表示反对,巴以和解的可能性进一步降低,中东局势持续紧张。但是在伊朗有实际动作前,市场对地缘政治的交易并不明显。总体上,昨日美国原油原油去库和OPEC推迟减产的利好并未有效支撑盘面,市场仍然担忧供应增加和需求减弱,原油盘中由涨转跌。不过盘面已经有了企稳的态势,宏观情绪的逐渐有助于推动油价短期内小幅反弹,但大趋势仍然向下。关注周五晚美国非农数据。

截至本周三(9月4日)东北亚天然气中国到岸价下调1.095至13.156USD/mmbtu,环比下调7.68%纽交所天然气期货价格为2.203USD /mmbtu,较上周上调14.15%;北美天然气现货价格1.4852USD/mmbtu,较上周上调4.22%。

原料气竞拍成本支撑,国产LNG价格上行趋势明显

截止到本周四,国产LNG市场周均价为5243元/吨,较上周周均价4953元/吨上调290元/吨涨幅5.86%。周内前期,受局部限气及9月原料气价格推涨利好,液厂迅速作出反应价格强势推涨,涨幅多集中在200-300元/吨之间。周内后期,随着场内供应的恢复以及阶段性补库的结束,利好支撑逐渐减弱且液价接违走高下游采购需求下降,国产高价进距离套利空间关闭,液价上行动力不足局部补跌。

挪威对欧洲地区管道气出口或将创新高

挪威是世界第四大天然气出口国,仅次于美国、俄罗斯和卡塔尔。2022年后,挪威已成为欧洲最大的天然气供应国。2023年,Gassco通过其8800公里的管网向比利时、英国、法国、德国和丹麦输送了1091亿立方米的天然气,相当于欧洲地区天然气总消费量的30%以上。

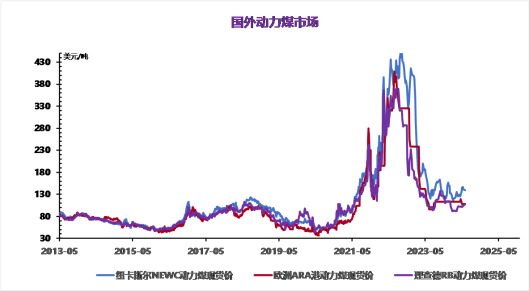

动力煤

本周国内动力煤市场价格个别调整。截止到本周四,动力煤市场均价为693元/吨,较上周同期价持平。

行情要点

本周主产地报价涨跌互现,个别煤种因销售尚可且无库存压力,价格小幅上扬,也有煤矿因销售平平,小幅下调报价以刺激销售,总体涨价煤矿较多。本周初处于月初,月底完成生产任务停产煤矿陆续恢复生产,国内动力煤产量增加,供应有所增强。坑口拉运多为长协和刚需拉运为主,维持产销平衡,个别地区出现下游短暂补库,对市场情绪有所提振。本周二,大集团外购价小幅上调,带动市场情绪好转,但考虑到终端需求持续疲软,站台及贸易商操作仍较为谨慎,多按单拿货,以观望为主,入市积极性不高。

后市预判

下周供应端或有小幅收紧,需求端需求或有所释放,不过本周煤价稳中伴涨,部分下游企业利润收紧对价格接受度已然下降,拿货情绪减弱,若下周煤价持续上行,非电市场采购量预计会大幅缩减,不过在冬储支撑下,煤价也难有大跌趋势,因此预计下周动力煤价格以稳为主,或有小幅回落,整体窄幅震荡,煤矿报价调整幅度多在5-20元/吨之间。

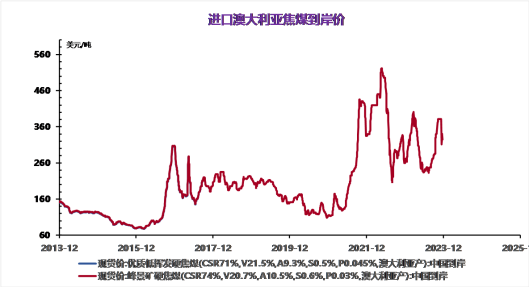

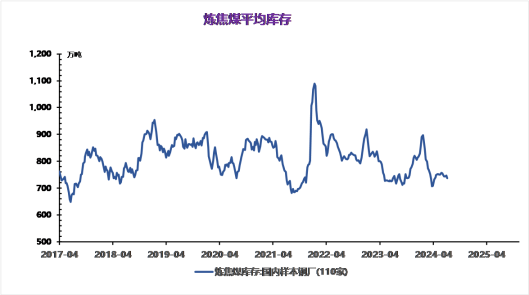

焦煤

产业层面,洗煤厂开工率偏低,蒙煤进口通关下滑。本周一个较大的变化是上游矿山开始去库,下游焦企钢厂开始补库,若这一状态证实继续维持,或对焦煤现货形成支撑。焦炭方面,天津港本周意外出现首轮提涨后再次提降100,等价于第七轮提降落地。现货再次承压,钢焦双方博弈白热化,从基差来看,现货基本已无下调空间。

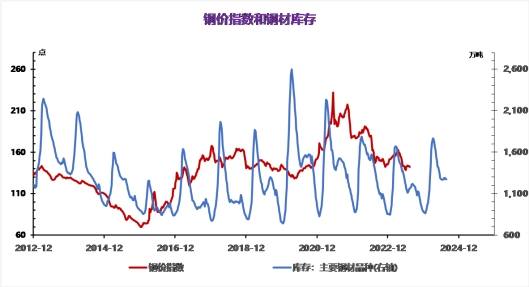

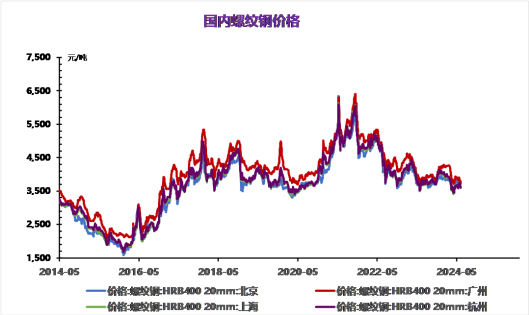

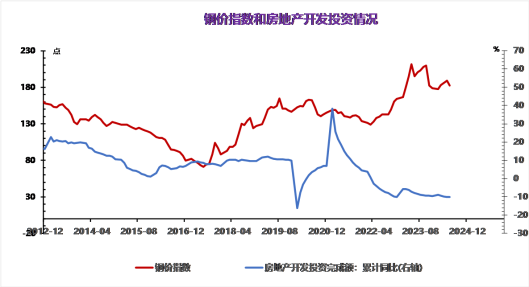

(四)钢材

昨日螺纹盘面继续下跌。现货价格下跌,成交维持低位,唐山地区迁安普方坯价格下跌20元/吨至2800元/吨,杭州市场中天螺纹价格下跌20元/吨至3140元/吨,全国建材成交量9.06万吨。据我的钢铁数据,本周全国螺纹产量环比增加16.27万吨至178.53万吨,同比减少75.06万吨;社库环比减少33.57万吨至409.27万吨,同比减少155.79万吨;厂库环比减少6.51万吨至146.36万吨,同比减少38.25万吨。本周螺纹表需环比增加0.24万吨至218.61万吨,同比减少62.79万吨。螺纹周产量明显回升,库存连续第九周下降,降幅有所收窄,表需略有回升。金九季节需求表现不及预期,市场对于宏观政策宽松预期也有所弱化。预计短期螺纹盘面仍将偏弱整理。

1.玻璃

今日国内浮法玻璃价格延续下行走势,沙河市场价格继续下调,大、小板成交价格陆续松动,其余区域虽报价暂稳,但部分成交存灵活政策。近期虽局部个别产线计划放水,但在产产能仍处高位,供需仍显弱势格局,北方主产区市场价格进一步下调,对周边市场形成一定利空,叠加期货盘面低位下探,市场观望情绪加重,月初部分大厂产销尚可,但多数厂家出货仍显一般。

本周全国水泥市场行情走势上行,水泥价格重心上移。截止到本周四,水泥市场均价为344元/吨,较上周同期均价上涨3元/吨,幅度0.88%。从市场获悉,下游整体市场需求未有明显好转,多地高温雨水天气较多,下游施工进度偏缓,叠加资金情况不及预期,水泥需求量不大,但受成本端压力及错峰停窑带动,叠加前期水泥价格持续低位,厂家为提升企业利润,水泥价格出现上涨。总的来看,水泥市场行情有所好转,水泥价格总体上扬。

原料面:熟料价格局部下滑,整体价格窄幅走低;需求面:随着各地区高温天气逐步减少,下游施工情况或有所好转,预计市场需求有望小幅反弹;供应面:水泥市场仍处于供需不平衡状态,水泥厂家积极错峰生产,水泥产量或有下滑。总的来看,水泥市场行情窄幅震荡。预计下周水泥价格持稳观望,价格运行区间可能在340-346元/吨波动。

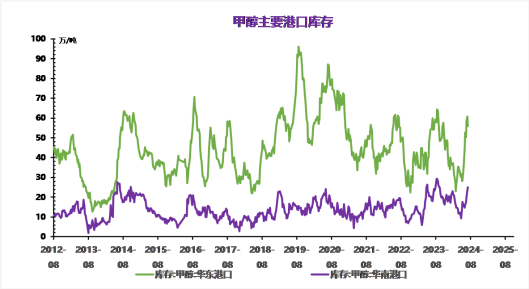

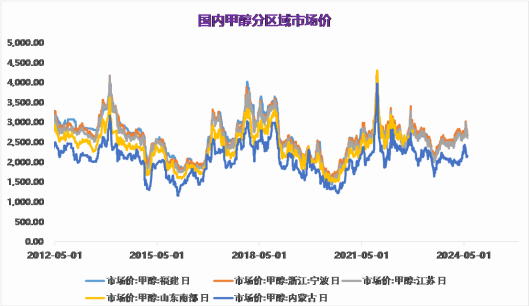

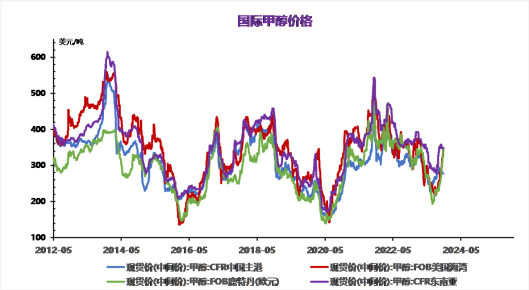

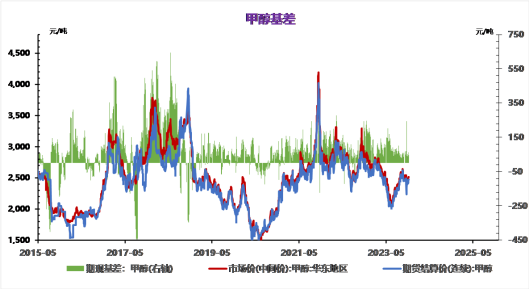

先油价后黑色板块的跌势对能化品种造成较大的情绪性影响,甲醇基本面表现较差,本就有估值压力,但近期跌幅已充分反馈其利空,本周以来略显超跌,建议短空止盈。价格结构上,期货带着港口跌,基差修复至01-10左右;月差在30点上下徘徊,依旧偏弱。

内地价格则对盘面下跌情绪开始钝化,仅局部出现窄幅回调。港口和内地价格的表现是超跌判断的依据。基本面上的关注点没有太大变化,一方面是内地金九表现以及供应压力波动,另一方面是进口体量超出沿海烯烃及下游的消化能力,且未来MTO开工只能往下走,不会再给出利多。观点上,远期估值依旧受困于高库存+国内外双高供应压力,但旺季证伪前,不宜追空,短空宜止盈。

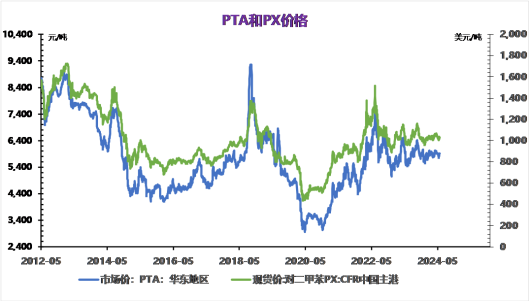

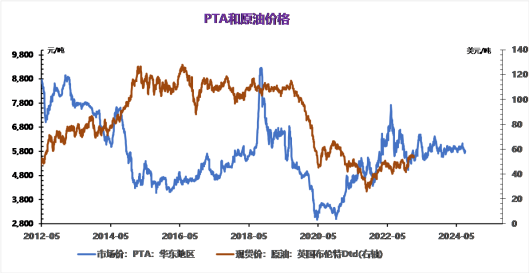

本周PX市场弱势下滑。截至本周四,CFR中国周均价为904.1美元吨,环比下跌3.28%;FOB韩国周均价为882.1美元/吨,环比下跌3.36%。

本周PTA市场走势下行。截至本周四,华东市场周均价5169.29元/吨环比下跌3.27%;CFR中国周均价为685.6美元/吨,环比下跌2.83%。

后市预判

下周原油市场有一定反弹预期,成本有望回暖,加之近期PX估值偏低,业者也存一定止跌的意愿,但PX供需整体结构难言明显向好,市场价格即使上涨空间也显有限,预计下周PX市场价格有望反弹,但空间不大,价格波动区间在890-920美元/吨之间。

成本端存一定反弹可能,但PTA供需端仍未见转好趋势,市场好空消息均存,预计下周PTA市场低位震荡为主,价格波动在4850-5050元/吨。。

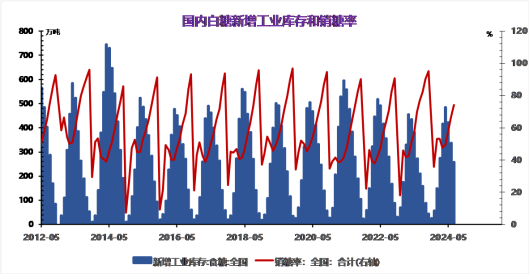

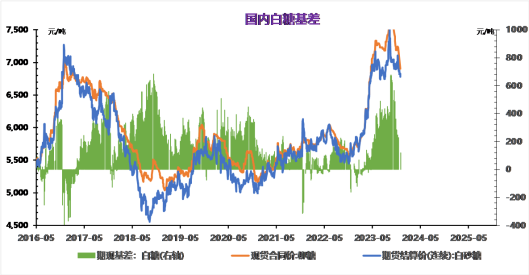

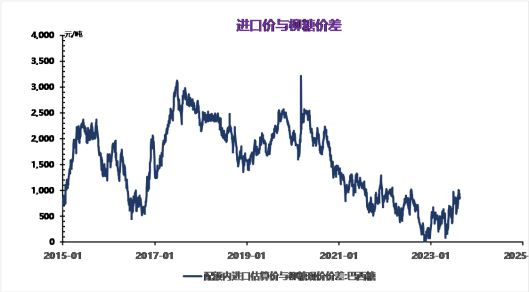

本周国内白糖价格大幅回落。截至本周四,白糖现货均价为6271元/吨较上周均价下跌0.85%。本周洲际交易所ICE原糖期货小幅收跌,上周市场触碰到六周高位后,突破20美分失败,巴西甘蔗产区火灾得到控制,炒作情绪在本周被陆续消化。郑糖盘面跟跌不跟涨,本周期货呈现外强内弱局面,同时现货端销售较弱,旺季不旺驱动不足成为共识,压制糖企价格节节下滑,逐渐向盘面靠拢修复基差,本周白糖价格走弱。

后市预判

供需面:国内需求面,中秋备货草草结束,短期内需求端难出现额外亮点,关注国庆节终端消费反应,预计下周白糖需求面继续维持不温不火的状态。原糖方面,原糖已逐步消化短期阶段性的火灾影响,预计震荡调整,关注19美分支撑力度,外盘波动将直接影响加工糖企进口积极性。

综合来看,市场对本次巴西甘蔗减产争议幅度较大,不过随着时间推移,关注情绪明显减弱,后续巴西中南部双周数据是仍是重点关注对象,北半球增产预期也未出现偏差,预计下周原糖价格围绕19美分震荡,关注各主产区天气变化,天气因素将继续影响盘面走势,现货价格多参考外盘。预计下周白糖现货价格以偏弱运行为主,价格或将在5900-6500元/吨。

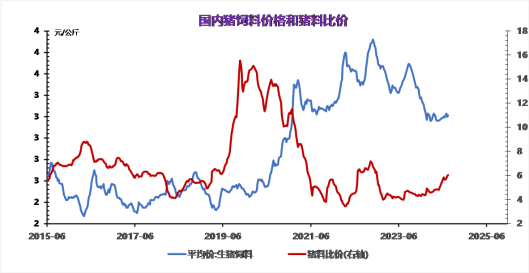

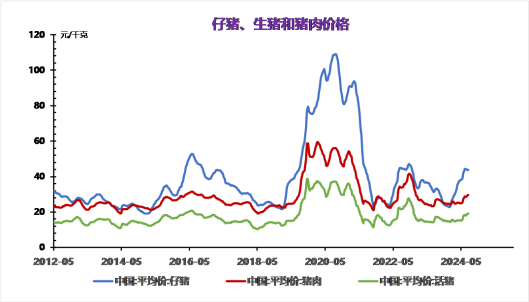

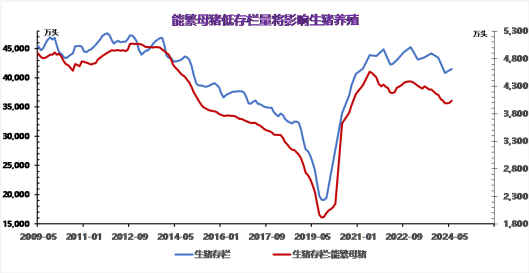

本周全国生猪价格上涨。截止到本周四,全国生猪平均价格为20.2元/公斤,较上周同期均价上涨0.46元/公斤,涨幅为2.33%。

行情要点

本周生猪价格上涨。本周需求有小幅改善,学生返校带动消费需求上行,不过利好提振较为有限居民家庭消费缺乏增量,鲜品猪肉走货节奏放缓,消费回归冷清局面。由于猪价持续走低,养殖端出现抵触情绪,市场看跌情绪有所缓解,认卖积极性减弱,供需利好下,猪价走势震荡偏强。

后市预判

供应端,养殖端本月出栏计划较多,市场存在逢高分批出栏的操作,短时间内养殖主体认卖心态转强,适重猪源供应或将宽松。需求端,天气逐渐转凉,居民贴秋膘的意愿逐步提升,叠加随着中秋节日的临近,终端或有一定备货需求,不过利好提振预计有限。基于市场多方因素,未来几日,价格或将维持震荡调整局面。因此预计下周价格稳中偏弱为主,在19.5-20.5元/公斤之间波动,较本周价格下跌。

本周豆粕市场价格上涨。截至本周四,豆粕市场均价为3098元/吨,较上周同期均价上涨123元/吨,涨幅4.13%。本周市场看好情绪继续放大,豆粕现货价格涨至近一月新高。不过新作美豆预期充足以及国内豆粕库存高企、刚需有限,豆粕行情仍有偏空存在。

后市预刞

外部美豆丰产预期以及国内豆粕库存高企对市场尚存压力,不过短期内进口成本支撑以及市场情绪积极等利好支撑,有助于豆粕价格底部不断抬升,上方仍有一定空间。预计下周国内豆粕市场价格或延续涨势,均价在3130-3180元/吨。。

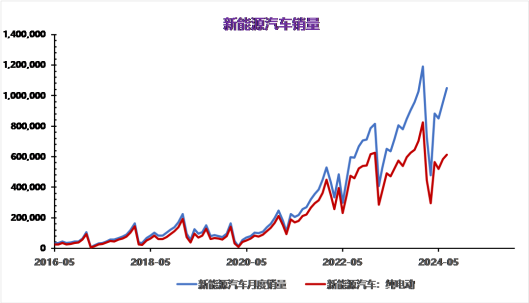

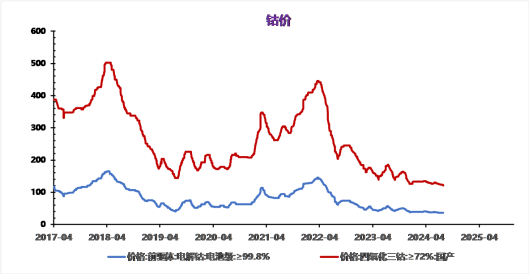

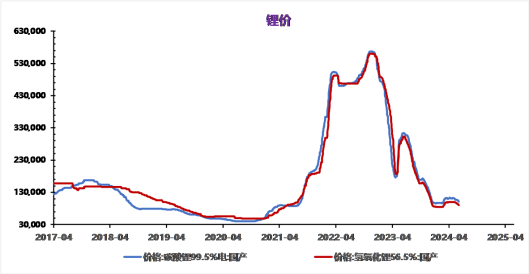

昨日碳酸锂期货2411合约跌1.34%至73600元/吨。现货价格方面,电池级碳酸锂平均价下跌20元/吨至7.39万元/吨,工业级碳酸锂平均价下跌200元/吨至6.97万元/吨,电池级氢氧化锂平均价下跌150元/吨至7.13万元/吨。仓单方面,昨日仓单增加819吨至43707吨。

消息面,据SMM澳矿商Liontown Resources宣布,Kathleen Valley自上月宣布首次生产起已产出超过10000吨平均品位约为5.2%的锂辉石精矿,生产进度符合公司预期。公司物流链已经全面投入使用,现场和港口部分也已全面运营,为集中运输好做准备。公司按计划将于9月底开始装运。

供应端,周度产量环比小幅增加,主要是锂辉石提锂环比增加30吨所致,且据smm排产数据来看9月碳酸锂生产方面预计仍然环比有增;需求端,正极排产预计仍环比有增,其中以磷酸铁锂为主但据第三方统计,部分厂家客供比例重新商议中,部分小幅抬升。库存端,周度库存出现总库存环比下降,其中以上下游消化为主,其他环节小幅增加。