大宗商品分析2024年6月第一期

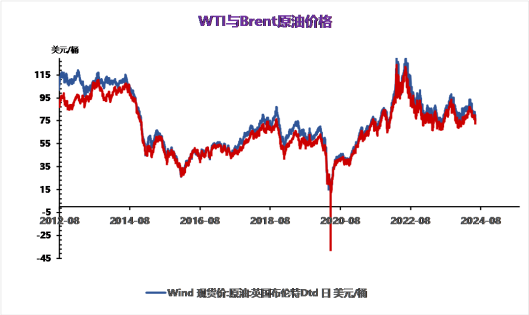

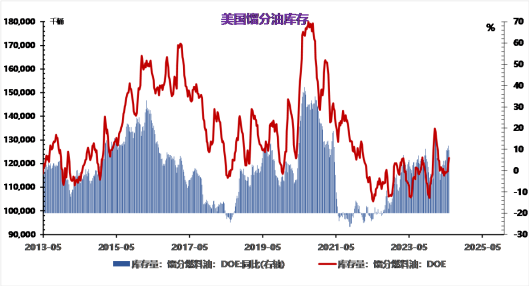

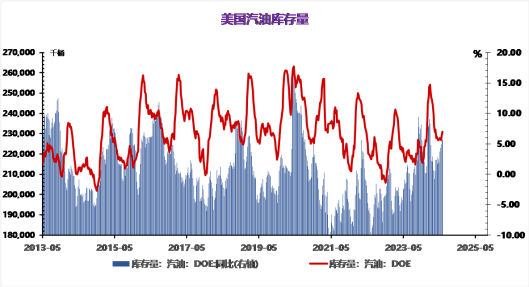

EIA公布周度数据显示商业原油库存增加123.3万桶,虽然超市场预期,但大幅少于凌晨API公布的累库400万桶,成品油同样累库超预期,但因为数据好于API数据,该消息公布后对油价冲击不大。投资者除了关注原油市场基本面变化,宏观因素也在对油价产生影响,周三晚间美国公布了多个宏观数据,加拿大央行如期降息,美元出现波动,这也给大宗商品市场带来扰动。欧美央行公布利率决议继续支撑油价。

国际天然气价格

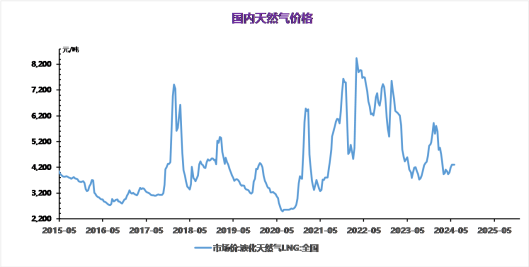

截止到本周四,国产LNG市场周均价为4385元/吨,较上周周均价4342元/吨上调43元/吨,涨幅0.43%。周内前期,受成本上涨支撑,上周液价重心上行。但随着液价走高后,下游抵触情绪增加,加之市场重车增多,导致液厂出货不畅,库存不断积累,液厂降价促销缓解库存压力。周内后期,下游工业用户陆续安全检查,下游市场需求进一步收缩,但随着液价下调,部分液厂库存压力稍有缓解,加之成本支撑下,上游挺价情绪增加,液价下行趋势减缓。

挪威供应有望周五前恢复欧洲天然气价格一度跌约4%

挪威国家输气管网运营商Gassco合作伙伴周二表示,导致挪威天然气出口大幅下降并推动天然气价格飙升的一次供应中断可能会在周五前得到修复,这缓解了欧洲对供应短缺延长的担忧。

数据显示,欧洲基准天然气价格一度下跌约4%,至34.93欧元/兆瓦时。周一,该合约价格因供应中断飙升至38.56欧元/兆瓦时,为去年12月以来的最高水平。

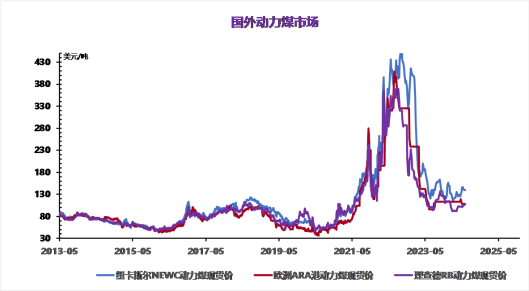

动力煤

本周,动力煤价格开始企稳,截至5月30日,秦皇岛港5500K报价877元/吨,周环比上涨元/吨,较4月同期上涨50元/吨。供应端,5月以来,山西省安监政策不确定性增加,关于恢复夜班生产以及旺季增产保供的消息扰动,一度引发市场对于煤炭增供的担忧。不过截至目前,山西省煤矿增产速度缓慢,这一方面是因为去年年底入驻山西的国务院安委会工作组尚未撤出,另一方面是6月进入全国安全生产月,多因素导致山西煤炭供应恢复缓慢。进口方面,根据钢联统计,5月前4周,我国共计到港海运煤2868万吨,折合日均到港110.3万吨/天,较4月份日均到港水平偏低3.1万吨/天。

需求端,6月到来,后续居民制冷需求将逐渐提升,根据国家气候中心预测,6月份全国大部地区气温较常年同期偏高,电厂煤炭日耗即将季节性走强。非电方面,5月份我国制造业PMI录得49.5%,受前期制造业增长较快形成较高基数和有效需求不足等因素影响,本期制造业景气水平有所回落,当前动力煤非电需求支撑仍主要来自于有色金属和化工行业。库存方面,截至5月30日,环渤海9港煤炭总库存2572万吨,周环比下降8万吨,北港煤炭库存水平整体可观,不过较去年的高基数仍同比偏低474万吨。总之,动力煤即将进入供需两增格局,其中供应端增速或相对缓慢,预计煤价将维持偏强震荡运行,且底部逐渐抬升。

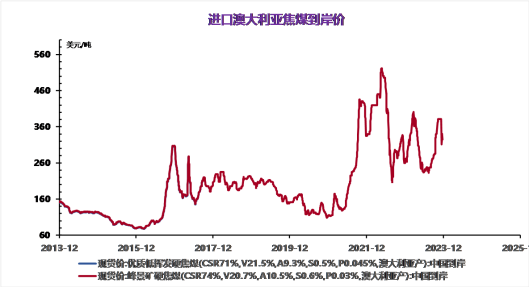

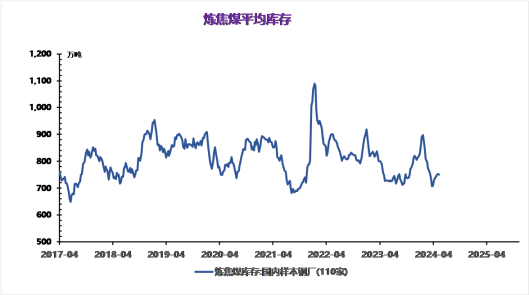

焦煤

本周炼焦煤市场价格涨跌互现。2024.6.6全国炼焦煤市场均价为1730元/吨,较上周同期均价下跌4元/吨,跌幅0.23%。

后市预判

进入安全生产月,产地煤矿仍时有安全事故发生,预计安全检查形势趋严,产量难有明显增量近期市场情绪转弱,产地煤矿签单不佳,个别煤种有承压小幅下调可能。多数煤矿因库存偏低暂无明显销售压力,价格暂稳为主。随着下游消费淡季来临,钢材价格接连下跌,钢厂利润逐步压缩,影响双焦情绪走弱,下游企业多谨慎采购,中间贸易商及洗煤厂多以观望为主,整体成交氛围一般但短期内钢厂高炉铁水产量下降空间不大,对原料刚需仍存,原料端下行空间也较为有限。

综合来看,近期市场情绪转弱,宏观利好政策未见实际支撑,终端需求难有明显起色,导致钢材价格走跌,下游悲观情绪或将传导至原料端,但安全生产前提下焦煤产量亦难有显著增量。预计市场短期内稳中偏弱运行,个别高价煤种价格有走跌可能,均价波动幅度在20元/吨以内。

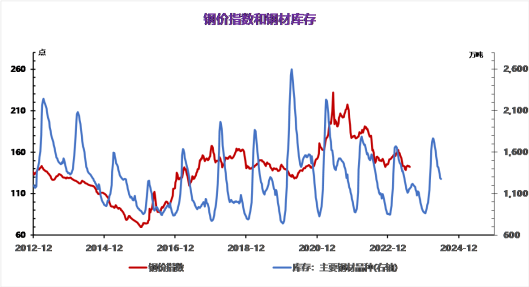

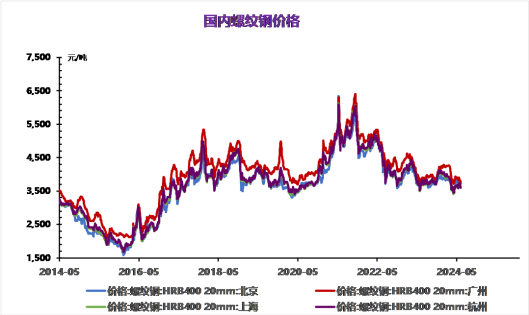

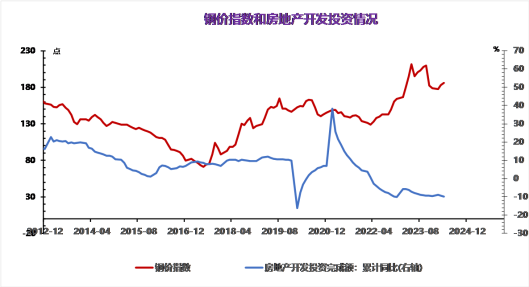

市场传今日召开控产会议,政策利好再现,提振市场情绪,黑色金属集体触底回升,但螺纹钢供需格局延续走弱,库存拐点已现,建筑钢厂生产趋弱,周产量环比下降6.40万吨,供应迎来收缩,多因短流程钢厂利润收缩所致,但长流程钢厂利润依旧较好,供应减量空间料将有限,利好效应不强。与此同时,螺纹需求持续走弱,周度表需环比降18.76万吨,降幅依旧显著,相应的高频每日成交延续缩量,两者同比降幅显著,淡季需求特征明显,弱势需求继续抑制钢价。目前来看,螺纹需求淡季走弱明显,供应虽有所收缩,但基本面转弱态势未变,加之近期原料下行拖累,弱现实格局下钢价继续承压运行,相对利好还是国内利好政策预期,预期现实博弈下钢价维持震荡运行态势,近期重点关注电炉生产情况。

1.玻璃

第一,近期现货成交一般,除沙河外,其他地区成交不太好。房地产市场支持政策以及旺季乐观预期对盘面有一定支撑,纯碱再次走强,带动玻璃减仓反弹。而多头核心逻辑短期难证伪,当下不宜过度看空;

第二、未来潜在多头因素在2024年保交楼的延续,旺季预期支撑,在玻璃深加工产业方面,近年来下游产能扩张,如果房地产市场债务压力缓解后,订单恢复,则玻璃行业高库存压力将会缓解;

第三、空头核心交易在玻璃行业高产量、高利润。目前玻璃在产产能离历史最高峰仅一步之遥,近年来地产新开工持续下滑终将会导致地产竣工的下滑,从而导致玻璃需求的下滑。

本周全国水泥市场行情有所好转,水泥价格小幅上行。截止到本周四,水泥市场均价为338元/吨,较上周同期均价相比上调1元/吨,涨幅0.30%。从市场获悉,本周水泥市场需求持续不佳,市场竞争较为激烈,部分地区水泥价格持续低位,厂家亏损严重,为减少亏损厂家积极挺涨,水泥价格有所反弹。总的来看,水泥市场行情略有缓解,整体价格小幅上调。

后市预判

原料面:熟料价格有所上调,市场行情供不应求;需求面:下游需求难有起色,恰逢雨季,施工难以进行;供应面:部分厂家错峰停窑结束,水泥行业整体开工情况有所上涨。综合来看,全国水泥市场行情或将区间震荡运行。

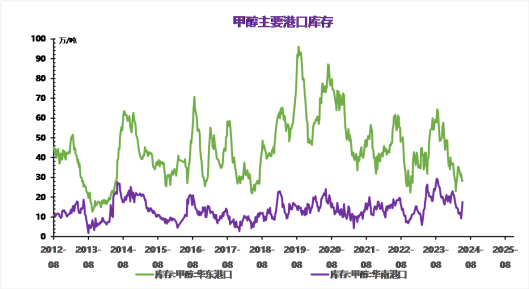

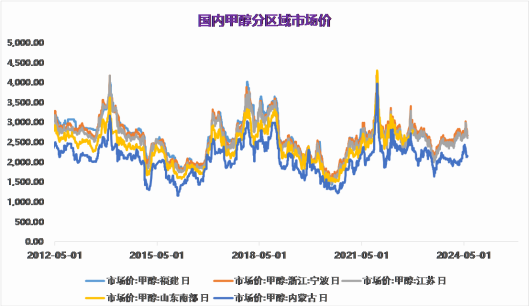

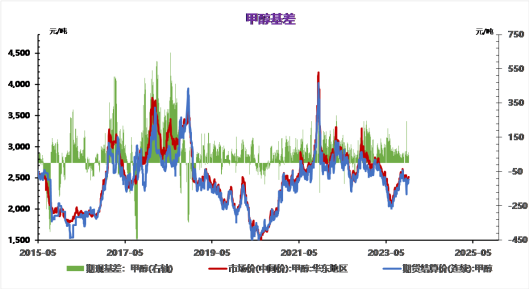

本周下游节前刚需备货,甲醇市场价格先跌后小幅反弹。甲醇市场均价由2278元/吨跌至2254元/吨,下调24元/吨,跌幅1.05%。

行情要点

周初甲醇期货盘面弱势下行,对港口及内地市场均有一定拖拽,业者恐跌情绪下,入市操作谨慎刚需为主,叠加节前运费价格持续坚挺,部分厂家在出货压力下主动让利降价,但整体成交仍显一般。到了周中,期货盘面止跌反弹,对市场利空影响减弱,再加上下游工厂原料库存低位,节前仍存备货需求,以及部分贸易商补空介入,市场成交氛围有所好转,部分竞拍企业溢价成交且有停售,企业库存压力得以缓解,局部市场成交重心窄幅上移。

后市预判

下周甲醇基本面暂无明显利好支撑,虽然目前企业库存无压,但随着前期停车装置重启,部分厂家仍存出货需求,而下游及贸易商接货仍偏谨慎,节后虽然有少量补货需求,但难以形成大规模采买,且目前下游对高价货抵触情绪仍存,一定程度上牵制了甲醇价格调涨。再加上节后场内运费价格或持续坚挺,部分厂家在出货压力下或让利于运费,百川盈孚预计下周甲醇市场价格涨跌两难,区间震荡为主,市场均价调整幅度10-30元/吨。

本周PTA市场跌后反弹,重心上行。截至本周四,华东市场周均价5973.57元/吨,环比上涨0.18%;CFR中国周均价为776美元/吨,环比下跌0.05%。

后市预判

下周成本端有反弹可能,供需端整体表现仍在预期之内,预计下周PX市场跟随成本上行,价格波动区间在1025-1055美元/吨之间。

成本端或存一定底部支撑,但PTA供需端有明显走弱趋势,预计下周PTA现货基差将有所回落,盘面将跟随成本端震荡调整,绝对价格或偏弱整理,价格波动区间在5860-5960元/吨。

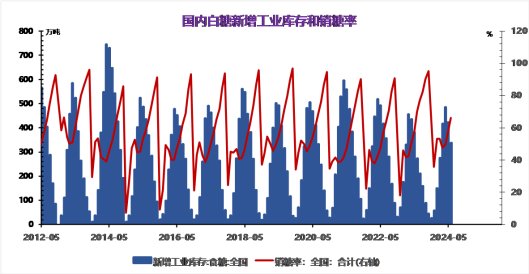

本周国内白糖价格上涨。截至本周四,白糖现货均价为6582元/吨,较上周均价上涨0.58%。本周洲际交易所(ICE)原糖期货收高,五月上半月巴西中南部地区甘蔗制糖比例低于预期,市场担忧后期巴西糖厂制糖意愿出现下调风险,对盘面形成短期支撑。国内郑糖受外盘带动,加之当前国产糖现货压力仍较可控,进口原糖还未集中到港,天气升温传统销售旺季将临,压榨糖企当前成交可继续维系,本周国内糖价上涨。

后市预判

供需面,短期内原糖进口量有限,国内供应相对平衡,后续白糖供应面变化将受进口原糖到港数量影响,关注原糖期货市场,外盘波动将直接影响加工糖企进口积极性;随着天气升温,国内渐入消费旺季,需求面逐步向好,将促进下游企业及贸易商拿货。

综合来看,截至目前巴西糖产量继续稳步推进,在全球增产预期下,预计后期白糖反弹空间受限,关注各主产区天气变化,天气因素将继续影响盘面走势,现货价格多参考外盘。预计下周白糖现货价格续涨空间有限,价格或将在6300-6700元/吨。

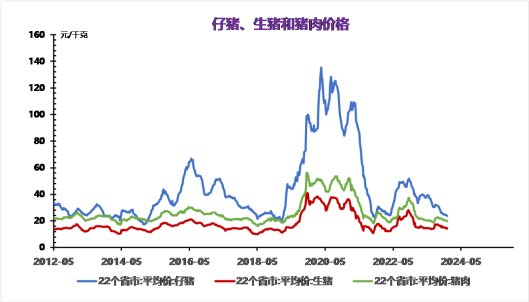

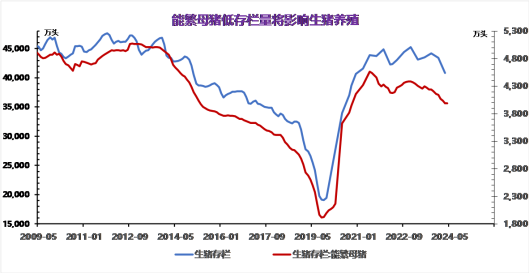

本周全国生猪价格上涨。截止到本周四,全国生猪平均价格为18.4元/公斤,较上周同期均价上涨0.7元/公斤,涨幅为3.94%。

行情要点

本周生猪价格上涨。虽临近端午节日,但需求方面未有明显增量。不过集团猪企月初出栏计划偏少,散户以及集团猪企标猪出栏节奏减慢,另外当前市场挺价心态仍存,市场生猪出栏积极性减缓,适重生猪供应明显不足,供应格局持续偏紧。多重因素下,本周生猪价格持续偏强。

后市预判

供应端,市场出栏情绪分化,部分地区二育入场积极性较高,养殖端拉涨缩量现象明显,短期生猪供应或将持续偏紧。需求端,端午节前,市场成交重心上移,对行情或有一定利好,不过节后需求惯性回落,利好提振有限。受阶段性生猪购销博弈,未来几日,价格或将维持震荡调整局面。因此预计下周价格稳中偏弱为主,在18.0-19.0元/公斤之间波动,较本周价格下跌。

本周豆粕市场价格下跌。截至本周四,豆粕市场均价为3393元/吨,较上周同期均价下跌22元/吨,跌幅0.64%。

行情要点

当前国内基本面双弱,国内供给宽松,豆粕累库加快,油厂通过降低开工率和催提等方式缓解豆粕胀库压力,但周内效果并不明显,下游需求相对平稳、且更多仍以观望为主,豆粕价格承压回落。

后市预判

美豆天气炒作并未正式开始,但对国内豆粕期货存在一定底部支撑,而现货缺乏更多利好提振豆粕期现或走出分化趋势。预计下周国内豆粕市场价格继续下行,均价在3360-3380元/吨。

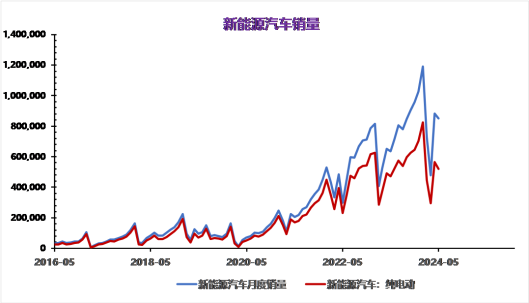

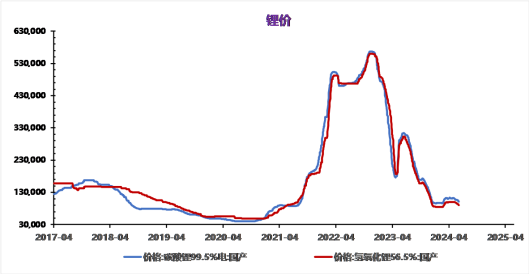

本周国内工业级碳酸锂(99.0%为主)市场成交价格区间在9.65-9.85万元/吨之间,市场均价跌至9.75万元/吨,相比上周下跌0.45万元/吨,跌幅4.41%。

国内电池级碳酸锂(99.5%)市场成交价格区间在9.9-10.3万元/吨,市场均价跌至10.1万元吨,相比上周下跌0.45万元/吨,跌幅4.27%。

行情要点

据紫金矿业(601899)消息,近日卡莫阿铜矿三期选厂较计划提前6个月正式投料运行,达产后,卡莫阿铜矿年矿产铜产量将提升至60万吨以上,成为非洲最大、全球第四大铜矿。与此同时,基于一、二期产量和回收率均超预期,项目正在规划80万吨/年的铜产量目标,这将进一步推动卡莫阿成为全球最大的铜生产商之一。

后市预判

碳酸锂市场供应过剩,需求相对弱势,下游观望情绪浓厚,仅部分刚需补货。下游以去库为主,终端需求难有利好,动力市场增长不及预期,储能拉动部分需求。矿价目前仍在高位,部分矿商挺价意图浓厚,对碳酸锂有成本支撑。综合来看,随着供给修复,需求端增速放缓,供需关系将继续转弱,预计碳酸锂价格窄幅震荡运行,现货价格短期内在9.5-10.5万元/吨区间运行。