大宗商品分析2023年11月第四期

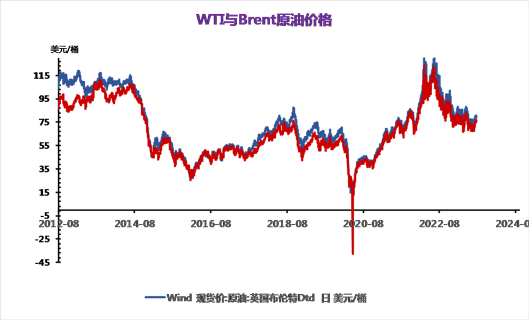

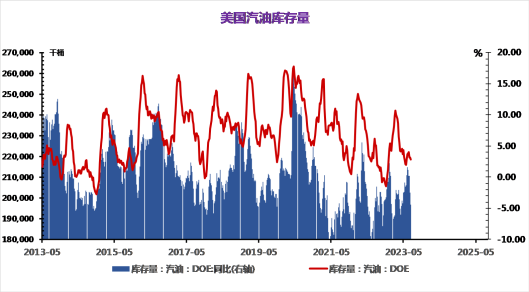

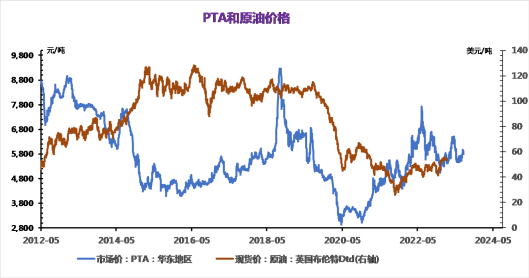

基本面方面,EIA数据显示美国原油库存继续超预期累库。11月17日当周EIA原油库存增加870万桶,预期增加116万桶,前值增加359.2万桶;当周俄克拉荷马州库欣原油库存增加85.8万桶,前值增加192.5万桶;当周除却战略储备的商业原油库存为2023年7月21日当周以来最高。

供应端,EIA报告显示11月17日当周美国国内原油产量维持在1320.0万桶/日不变,活跃钻机数较上周增加6台至500台,钻机数仍呈趋势下降状态。OPEC+推迟部长会议,减产不确定性增加。

需求端,11月17日当周EIA原油产量引伸需求数据1848.61万桶/日,前值1906万桶/日,全球经济复苏较缓慢,市场对原油需求预期较悲观。

宏观层面,巴以冲突逐渐缓和,市场恐慌情绪消退。综合来看,EIA数据显示原油连续两周累库超预期,利空价格,叠加上较悲观的宏观预期,短期油价承压。长期看,油价底部仍然需要依赖OPEC+减产措施,但会议推延,不确定性增加。若OPEC+明年坚持减产,即使未来需求低迷,原油仍然可以维持平衡状态,下行空间有限。

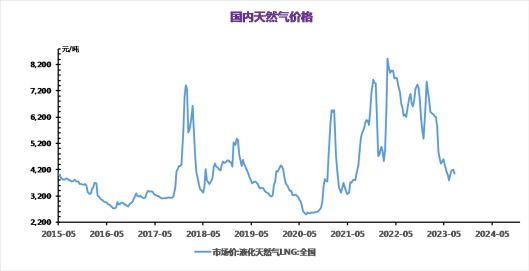

供应预测(↘):接收站接船量减少,国产工厂维持低位,总体供应下滑。

需求预测(↗):冷空气侵袭,支撑需求上涨。

成本分析(→):继续执行11月下旬气源价格,成本稳定。

综合来看(↗):主产区及主消费地价格上涨。

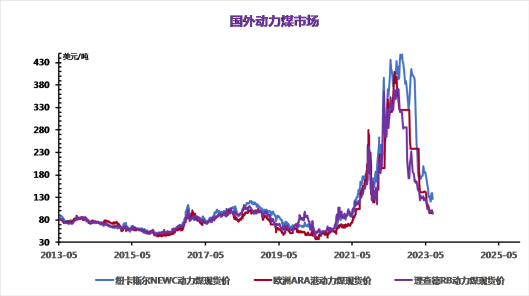

动力煤

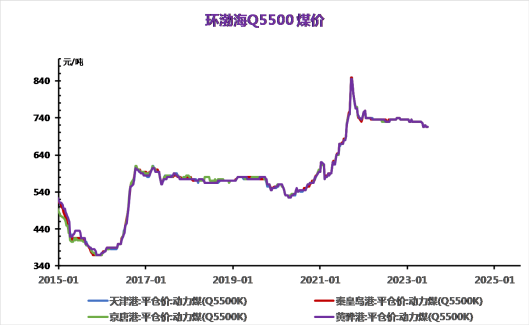

本周,动力煤价格窄幅震荡,期货暂无成交。供应方面,本周吕梁市离石区一煤企联建楼发生火灾,造成二十人以上遇难,引发社会关注,不过该事故定性为火灾,离石区除涉事煤矿外,其余煤矿自查结束后即可复产,对动力煤供应几乎没有影响,目前三大主产区多数煤矿正常生产,保证长协发运。

进口端,根据钢联统计,11月6日~12日当期,我国海运煤炭到港量为790.9万吨,环比增91.5万吨,整体来看采暖季保供期间动力煤供应维持高位运行。需求方面,中央气象台继续发布暴雪橙色预警,东北地区持续降雪,国内25省电厂煤炭日耗季节性走强。不过非电行业方面,水泥企业面临较为严格的错峰生产要求,焦化厂、钢厂仍处于降产阶段,开工水平继续走低,周内PVC、甲醇等部分化工品开工率小幅下降,动力煤非电需求支撑减弱。库存方面,截至11月17日,环渤海9港煤炭总库存2891.5万吨,周环比增25.6万吨,同比去年增963.6万吨,中间环节库存仍在攀升,不过累库速度有所放缓。

综上,动力煤供需两旺,中下游库存维持高位,煤价仍易表现出旺季不旺的特征,预计下周动力煤延续窄幅震荡运行。

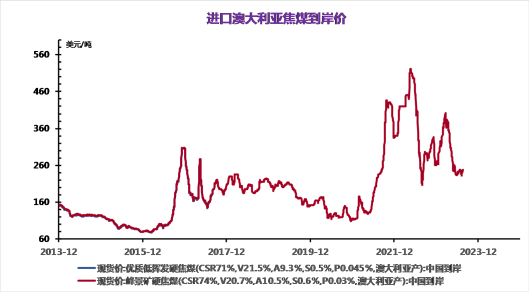

焦煤

近期山西地区接连发生煤矿事故,区域安全检查趋严,吕梁中阳当地煤企已经全部停产自查,新增停产产能1740万吨,局部供应有所承压。多地焦企对焦炭价格开启第二轮提涨,市场情绪向好,现下游对炼焦煤采购积极性不减,且线上竞拍市场交投氛围良好,炼焦煤市场供应持续偏紧。

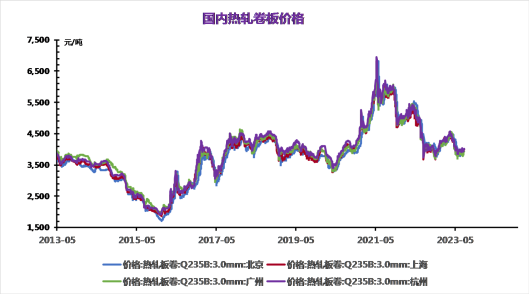

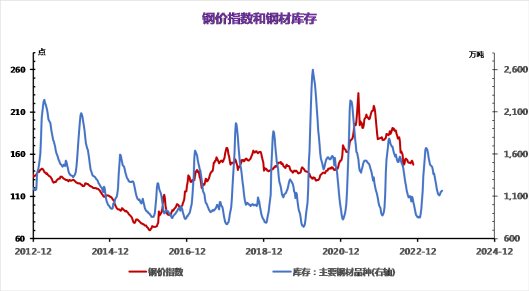

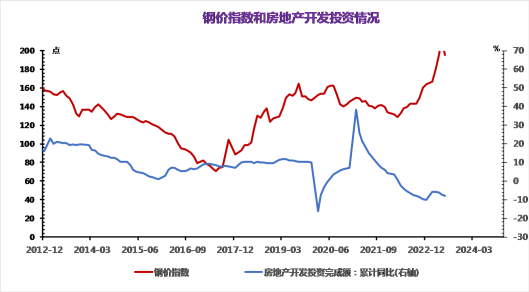

螺纹供需格局延续走弱态势,建筑钢厂提产有限,螺纹周产量环比微降0.02万吨,供应维持低位,但近期钢厂利润改善明显,尤其是短流程钢厂,增产积极性仍在,预计后续产量将再度回升,低供应利好效应有限。与此同时,螺纹需求延续走弱态势,周度表需环比降7.24万吨,高频成交同样下降,两者依旧是近年来同期最低,且后续延续季节性下行,弱势需求易承压钢价,相对利好则是宏观政策强预期。

综上,螺纹供需格局延续走弱,库存去化收窄,多因需求季节性减量所致,而螺纹供应存回升预期,供增需弱局面下螺纹基本面维持弱势,一旦市场交易逻辑切换至现实端,则钢价易承压走弱,相对利好的是宏观强预期未变,且交易权重较高,预期现实博弈下短期钢价维持高位震荡,重点关注钢厂生产情况。

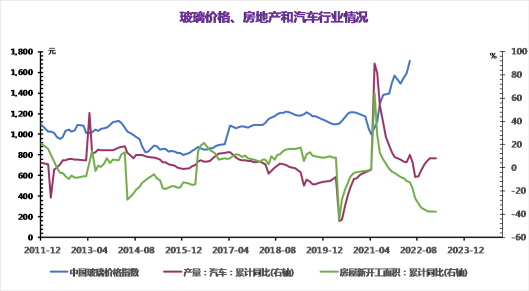

供应方面,近期供应端变化不大,开工率整体处于82%左右震荡,因近期原片企业利润较好,同时短期暂无新点火及冷修计划,预计在未来一段时间供应将维持相对稳定状态。

需求端来看,天气转冷终端施工进度放缓,近期下游需求呈观望态势,提货积极性一般。综合来看,基差修复后,供需两端缺乏明显驱动因子,短期以跟随原材料价格波动为主。

近期,华东部分地区水泥下跌。近三个月来水泥行情小幅波动为主,本周价格下跌。23年10月,中国出口水泥及水泥熟料44万吨,同比增长163.2%;1-10月累计出口305万吨,同比增长132.8%。目前国内水泥库存高位,下游工地及搅拌站施工进度一般,需求持续下降,水泥出货情况不佳,行情继续走低。

近期动力煤价格弱势运行。产地方面,产地整体保供长长协煤为主,坑口煤价涨跌互现。坑口价格虽然有涨有跌,但是整体没有进入下行通道,价格整体盘整为主。下游港口方面,港口价格仍旧是小幅下行行情。下游需求未见明显好转,成交量较少,有贸易商挺价,但是下游采购一般,后市价格走势仍不明朗。

1—10月份,全国地产开发投资95922亿元,同比下降9.3%;其中,住宅投资72799亿元,下降8.8%。下游资金问题仍在,需求恢复较差。具体来看地产投资边际再次转弱,短期仍在磨底,对水泥行情支撑力度较弱。

冬季淡季,水泥需求难有好转,水泥行情缺乏支撑,短时间内,水泥市场行情以小幅下跌为主。

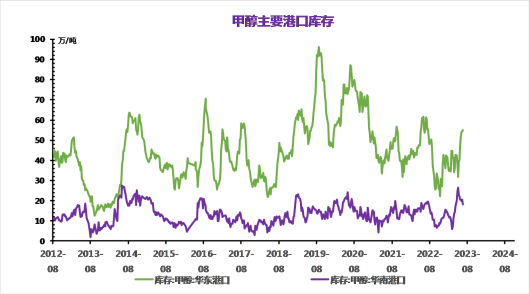

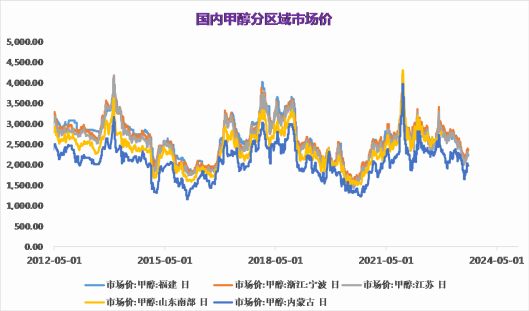

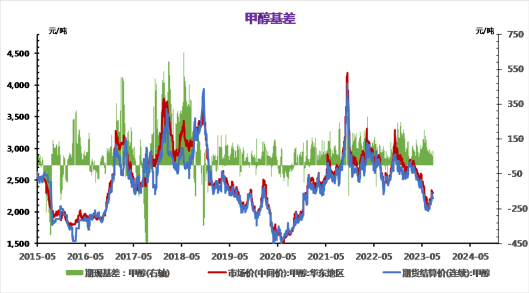

供应方面,天然气制甲醇开工季节性下滑,煤制甲醇开工相较稳定,国内甲醇开工预计维持季节性高位;海外甲醇开工提升后,甲醇到港量仍维持高位。

需求方面,当前MTO开工及传统下游开工居于往年高位,后期季节性因素下,需求转弱预期较强。整体而言,国内甲醇供需矛盾有限,且供需预期稍弱,到港量仍多的情况下,进口压力一定程度上影响甲醇库存去化节奏,甲醇港口和企业库存去化进程仍较缓慢。

甲醇在宏观情绪改善以及成本支撑下表现坚挺,但甲醇自身基本面压力仍存,且动力煤高库存限制甲醇成本端涨幅,预计甲醇延续区间震荡走势,关注宏观情绪和成本端煤价变化。

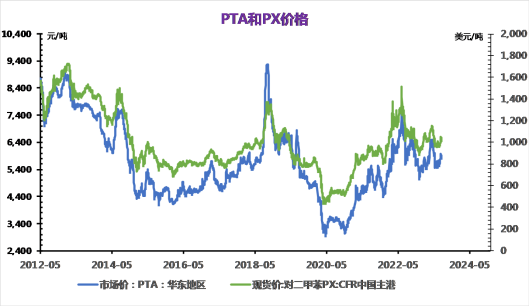

供应预测:下周,四川能投、汉邦石化、英力士2#计划重启,东营威联计划检修,已减停装置或延续检修。预计下周(20231124-1130),周度产量132万吨偏上,周度产能利用率或75%偏上。

需求预测:下周,中国聚酯行业周产量预计:136万吨偏下,中国聚酯行业周度平均产能利用率:88%偏下,较本期窄幅上涨。目前来看,绿宇装置重启,恒力新装置提负,预计下周聚酯市场整体供应将较本周小幅增加。我们也将对此持续保持密切关注。

成本分析:预计下周国际油价或先跌后涨、整体存上行空间。OPEC+会议时间调整引发短线利空情绪,但深化减产仍是大概率事件。预计WTI或在74-78美元/桶的区间运行,布伦特或在79-83美元/桶的区间运行。

行情趋势预测:随着减停装置重启陆续兑现,逐步看弱终端需求支撑,12月产业累库预期加大,基本面驱动延续弱势,加工费持续修复受抑,关注宏观、政策预期下的托举,预期市场低位等待反弹契机。

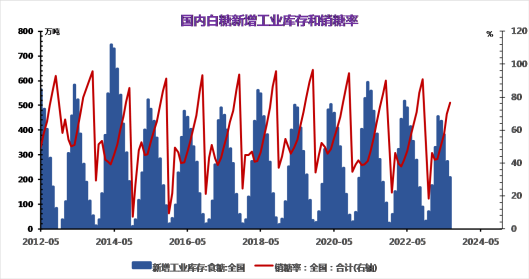

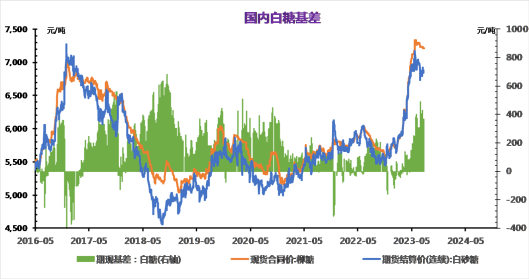

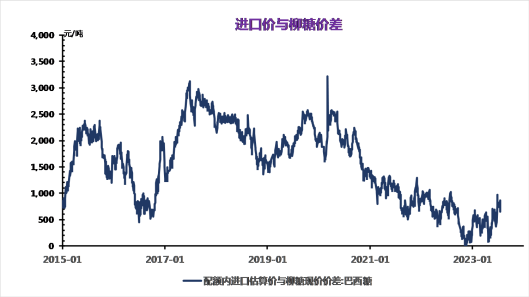

国际糖业组织ISO预测显示,2023/24年度全球食糖供需缺口为33万吨,远远低于上一季度预估的211万吨,国际糖业组织大幅下调23/24年度全球糖供应短缺预估,因生产国巴西糖产量创记录新高。

国内市场,据不完全统计,11月20日广西有4家糖厂开榨,拉开新榨季序幕,最早开榨时间同比延迟5天左右,21日仍有5家糖厂开机,大部分糖厂将在12月开榨。2023/24年制糖期,截至10月底,本制糖全国开榨糖厂29家,其中甜菜糖28家。已产食糖37万吨,同比增加3万吨;销售12万吨,同比增加10万吨,产销率为32.43%,同比增加26.55%。新榨季北方甜菜糖全面开榨,供应增加明显。广西糖压榨时间延后给与一定时间消化陈糖,但贸易商补货情绪不高,由于新糖价格相对优势。另外进口数据超预期,短期糖价仍继续承压。

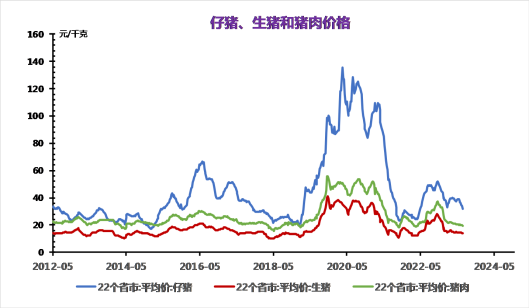

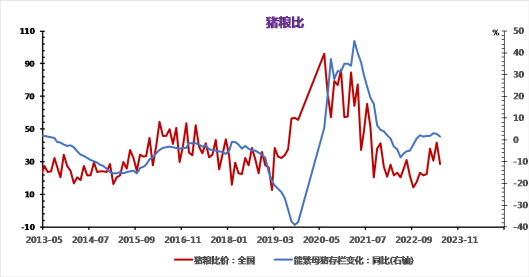

随着气温下降,西南部分地区腌腊陆续开启,屠宰场开工率平稳回升,白条走货速度较前期略有加快,季节性需求开始逐步兑现,终端有好转迹象,预计11月底将逐步进入全年生猪消费的高峰期。

受消费预期支撑,养殖端看涨信心增强。年初高企的能繁母猪存栏量,使四季度生猪出栏逐渐进入高峰期,加上冻猪肉库存仍然较高,虽四季度末猪价预计将呈现季节性上涨,但总体来看依然维持供强需弱格局,回暖幅度不会太大。

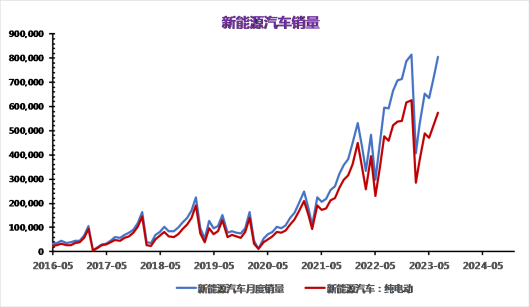

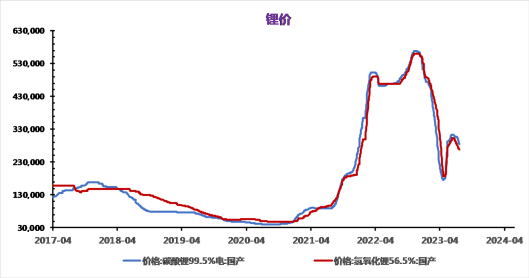

现货市场来看,市场交投活跃度一般,下游对锂矿和锂盐的采购都不活跃,锂盐成交价格重心小幅下移。基本面来看,供应端随着复产和代工量的回升,月度产量环比增加,但据悉部分代工受到订单减少有所减产,周度产量环比上周有所走弱,同时矿端价格延续下跌,据悉少量矿成交价或在1500美元/吨左右,澳矿发运和港口库存都环比增加,资源端供应宽裕;

需求方面,整体需求环比有所走弱,但产业里各环节表现分叉,终端数据销售环比放缓,装机量环比有增(其中增速上,三元放缓,铁锂加快),电池产量环比小幅下降,正极材料产量预计环比延续放缓,叠加新能源车企库存量逐月增加的问题(乘联会),需求暂时仍未见亮点。库存方面,总库存延续增加态势,周内下游和其他环节有所消化,冶炼厂累库依旧。