大宗商品分析2024年11月第一期

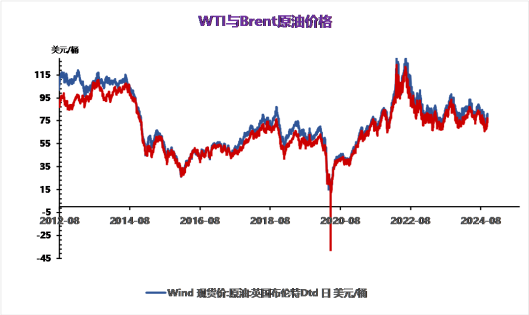

宏观上,美国10月芝加哥PMI录得41.6,环比下降5%,远不及市场47%的预期,说明美国制造业仍然偏弱并打压市场对美国工业需求的预期。美国劳工部数据显示上周美国新增失业人口21.6万人,较此前明显回落,与本周早些时间公布的ADP就业人数显示出的强劲的劳动力市场相符。目前美联储面临生产活动仍然不振与劳动力市场走强、通胀反弹的两难境地,交易员小幅减少了降息幅度的押注,市场聚焦于下周的FOMC会议。美联储的超量降息将推动美元贬值并支撑油价估值走高。

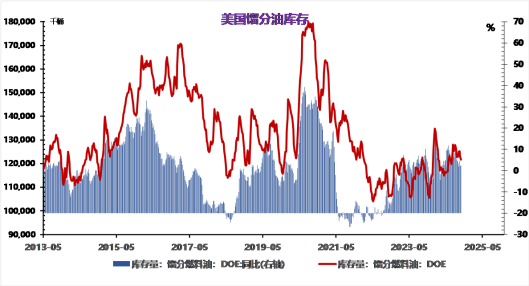

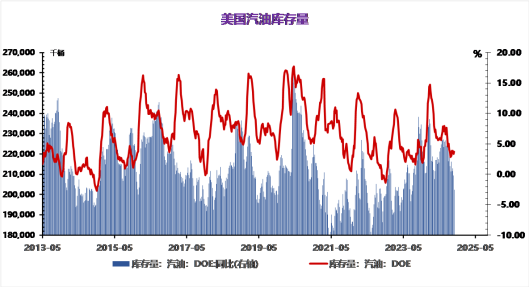

基本面上,国际文传电讯社:哈萨克斯坦卡沙甘油田的维护工作已完成。该油田10月因技术性检修导致CPC石油管道出口量下降17%约20万桶/日。CPC出口量的恢复有助于进一步缓解欧洲的供应压力并推动BD价差高位回落。路透报道表示三位消息人士称俄罗斯黑海的Tuapse炼厂将于11月恢复运行,该炼厂在10月因为经济性而停止运行,是10月俄罗斯出口激增的主要原因之一。

但消息人士表示该炼厂下个月计划加工4.8万吨原油,按其24万桶/日的设计产能计算,图阿普谢炼厂11月的开工仍不足50%,俄罗斯出口将边际减少但继续维持在高位。昨日匈牙利外交部长表示匈牙利将继续通过德鲁日巴管道进口俄油。该管道可运送200万桶/日原油至东欧和中欧国家,是匈牙利、捷克斯洛伐克等国进口原油的主要通道。俄乌战争后欧盟一直希望用亚德里亚管道(克罗地亚原油)代替该管道来打压俄油出口。但目前来看这一计划并不能得到实现,俄罗斯仍保有其原有的东欧和中欧市场。

地缘政治上,据美国有线电视新闻网报道,一名匿名消息人士当地时间10月30日透露,伊朗预计将在美国总统选举日也就是11月5日前,对以色列近期的袭击作出回应。由于此前伊朗的克制态度,市场并不预期会有大规模军事打击,因而油价中暂时并未增加大量地缘溢价。但如果周六日伊朗的行动导致地缘局势骤然升级,地缘溢价将再次回归并推动油价冲高。

总体上,昨日原油交易相对寡淡,价格变动不高。目前市场聚焦于下周的美国大选,在此之前交易活动均将保持谨慎状态。不过美国大选的结果带来的影响更多是长期性的,而当下由于OPEC延后增产以及秋检逐步结束,原油基本面正边际好转,中东局势也有再次升级的可能,这都有利于油价在大选结束后走强。短期重点关注伊朗的反击行动、美国大选以及FOMC会议。。

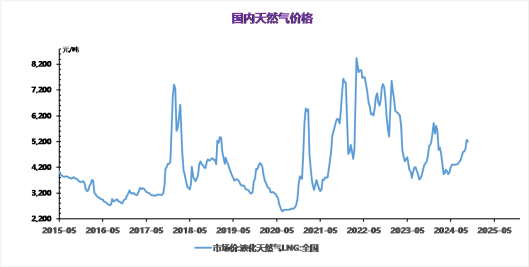

供应方面,国产LNG本周期内部分液厂开启检修,产量有所减少,小幅拉低本周产能利用率。据隆众资讯统计本周期(10.23-10.29)国产LNG产量为8.21万方,较上一周期减少1.79%;产能利用率下调1.1个百分点。进口LNG方面,本周期各区域接收站槽批量在整体降价之后,呈增多趋势。据隆众资讯统计,本周槽批量26.91万吨,较上一周期增加3.62%,其中,华北地区出货增量明显,较上一周期增加3.11%,主要受北燃天津价格降低后,槽批量增加,带动华北地区槽批量上涨;华南、华东地区槽批出货量分别下降9.27%、2.78%。

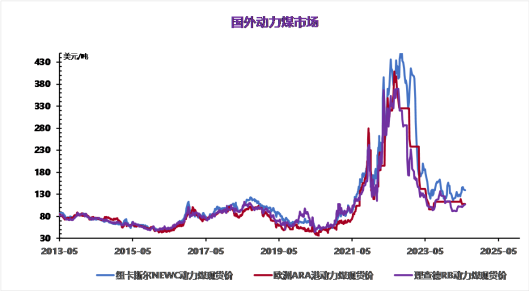

动力煤

本周产地供给周期性收紧,部分煤矿完成月度生产任务后检修,月内整体供给仍维持高位。前半周坑口价格持续松动,后半周价格略有企稳,非电采购量平稳,热电需求增长,贸易户近期需求略有回暖。港口价格弱稳为主,贸易商目前看出货意愿略有增加,但市场价格分歧依然大,成交表现一般,下游压价采购为主。

近期汇率影响下,进口煤成本增加,海外各指数小幅涨跌,印尼外矿目前报价坚挺,进口煤价相对平稳。目前终端招标远月为主,根据前期招标情况及船期来看,11月开始到港量将明显增长。本周中东部大部整体偏暖,气温情况相对适宜,南方偏凉爽。周末开始台风将影响华东沿海,并带来强降水,部分影响生产用电需求。目前主要省市用电需求支撑有限, 日耗表现维持季节性偏低水平。煤化端开工互有增减,甲醇开工上升,尿素近期有装置检修和环保限产,非电需求整体预计稳中有增。主要省市电厂库存持续走高,内陆地区库存大幅增长,沿海地区库存小幅回落。大秦线检修结束后,运量恢复至峰值口调入快速回升;下游近期多封航,调出数据偏低,北港库存保持小幅累增。

10月下旬,由于主要地区冬季需求尚未释放,且行业库存高位增长,煤价整体承压。11月初气温依然偏暖,预计中旬起,供热需求启动,煤价或季节性回升,但由于供给端表现强劲,且行业库存处于新高,因此上方空间同样有限。

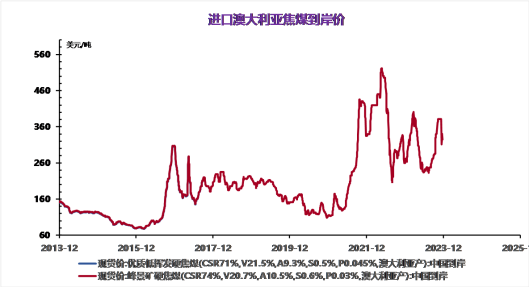

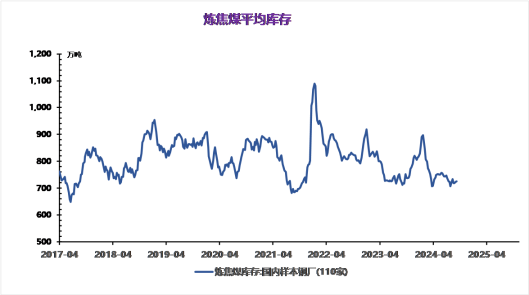

焦煤

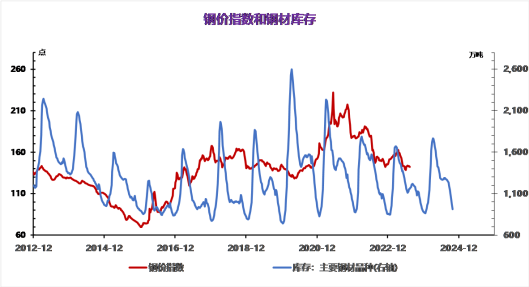

煤矿短期内供应将维持稳定状态,煤矿出货普遍顺畅,但随着市场情绪渐弱,前期价格涨幅过大的煤种价格有小幅回落可能,部分需求偏强的煤种价格将维持高位,市场有出现区域性分化的可能。下游钢厂利润逐步恢复,目前仍在复产阶段。下游焦化企业利润尚可,对原料煤价格支撑尚存目前煤价处于涨后持稳状态,下游原料煤库存补充至合理水平,采购稍显谨慎。

综合来看,前期宏观利好逐渐消退,黑色期货盘面走势震荡,下游钢材价格稍有回落,市场观望情绪渐起,但目前钢厂仍处于复产阶段,对焦需求仍存,下周炼焦煤市场持谨慎乐观心理,各类煤种价格将根据下游需求有灵活调整,预计市场均价波动幅度在10-30元/吨左右。

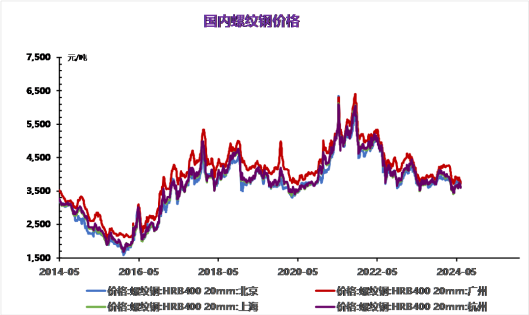

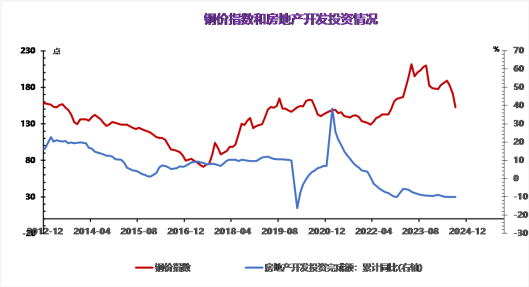

螺纹钢供需格局有所走弱,库存拐点已现,建筑钢厂生产积极,螺纹钢周产量环比增7.08万吨,延续回升态势并创下年内单周新高,且目前品种吨钢利润依旧较好,产量仍易高位攀升,供应压力持续增加。与此同时,螺纹钢需求开始走弱,周度表需环比降14.34万吨,而高频每日成交延续弱稳运行,两者显著低于往年同期水平,季节性走弱显现;且政策利好传递到实体端存有较长时滞,而目前建筑项目工地资金到位情况改善有限,加之北方需求将面临季节性走弱,后续螺纹需求难有实质性改善。目前来看,螺纹钢供应持续回升,压力开始显现,而需求呈现出季节性走弱,供增需弱局面下产业矛盾在累积,钢价仍易承压,相对利好的是政策预期,预期现实博弈下钢价延续震荡运行态势,关注今日钢联公布螺纹钢产销数据情况。

供给端,玻璃周熔量111.6万吨,环比下跌1.93万吨。生产方面,行业利润环比上行,其中天然气制玻璃利润为-281.86元/吨。需求端,下游开工率低位,深加工订单天数13.2天,环比下降;周度LOW-E玻璃开工率环比持平,远低于往年同期水平。厂家库存5105.8万重箱,环比减少588.3万重箱,部分库存转移至期现商及贸易商手中。近期企业冷修量增加,玻璃基本面有所转好,但现货产销走弱。

本周全国水泥市场行情延续涨势,水泥价格持续提升。截止到本周四,水泥市场均价为360元/吨,较上周同期均价上涨3元/吨,幅度0.85%。从市场获悉,本周水泥市场行情呈现不断回升的趋势,主要是受原材料价格上涨、错峰停窑等因素影响,同时下游需求较前期有所恢复,厂家出货量有所增加,叠加传统旺季各地区水泥厂家涨价意愿强烈,由此带动水泥价格上涨,部分地区价格涨后难以维持,出现回落,整体价格以涨为主。总的来看,水泥市场行情偏暖运行,水泥价格重心上移。

原料面:熟料价格大稳小动,局部地区小幅推涨;需求面:北方地区市场逐步收尾,需求呈现下降趋势,市场偏弱运行,南方地区市场需求尚有支撑;供应面:进入11月北方部分地区陆续进入采暖季错峰,水泥产量走势下行。总的来看,水泥市场行情震荡维稳。预计下周水泥价格持稳观望,价格运行区间可能在358-362元/吨波动。

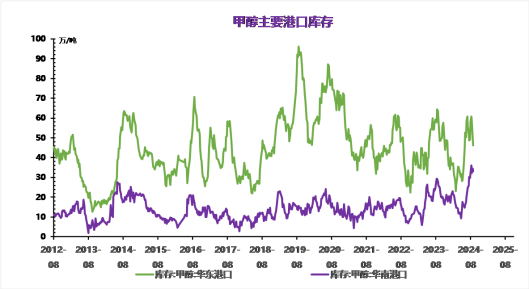

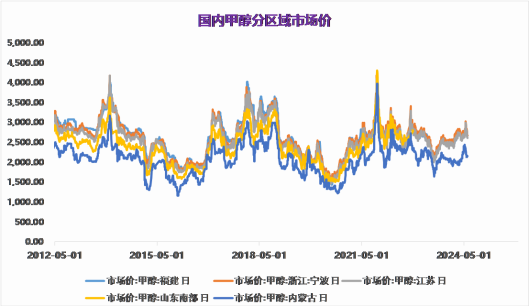

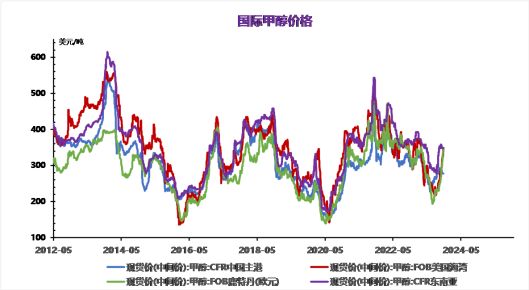

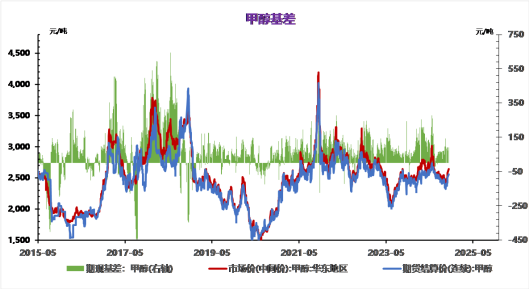

据隆众监测的20个大中城市价格,其中13个城市出现不同程度上涨,涨幅2.5-55元/吨不等。今日西北甲醇市场局部下跌,新疆地区下游开工持续走低,原料采购需求量减少,导致区域内价格继续走低;北线部分企业挺价继续竞拍出货,买盘心态谨慎,成交有限;榆林地区部分企业多底价成交为主。今日受运费上涨影响,鲁北部分下游采购价格继续上行。

中国大陆装置变动:本周个别装置负荷小幅调整,至周四PTA负荷在80.5%。另根据PTA装置日产/(国内PTA产能/365)计算,目前PTA开工率在86%附近。韩华一套45万吨PTA装置检修,负荷降至77%。备注:仪化300万吨PTA新装置4月投产,目前已经正常运行,2024年5月1日起,中国大陆地区PTA产能基数调整至8511.5万吨。

高频资讯:巴西产区迎来雨季;巴西中南部10月上半月食糖产量同比增加8.00%,MIX同比大幅下降0.84个百分点;巴西9月出口395.38万吨,同比增加24%,创历史同期最高记录;外媒消息称印度考虑连续第二年延长食糖出口禁令并提高MSP。

国内市场:CAOC预计24/25榨季国内食糖产量为1100万吨,消费量为1580万吨,进口量为500万吨中国糖业协会数据显示,截至9月底,23/24榨季全国共生产食糖996万吨(+99万吨),全国累计销售食糖961万吨(+107万吨),累计销糖率96.41%。中国海关数据显示,中国9月份进口食糖40万吨,23/24榨季累积进口食糖475万吨,基本接近预期的500万吨。

国际市场:ISO预计24/25榨季全球食糖供应短缺358万吨。UNICA数据显示,截至10月16日,24/25榨季巴西中南部甘蔗累积压榨量同比增加2.36个百分点,累计产糖3559万吨(+67万吨),累计MIX同比下降0.71个百分点;10月上半月甘蔗压榨量同比增加2.75%,食糖产量同比增加8.00%。ISMA/NFCSF数据显示,截至5月31日,23/24榨季印度产糖3167万吨,预计全榨季产糖3213万吨(-116万吨)。OCSB数据显示,截至4月17日,23/24榨季泰国产糖877万吨(-230万吨)。

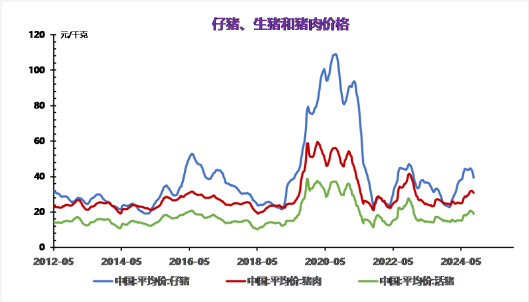

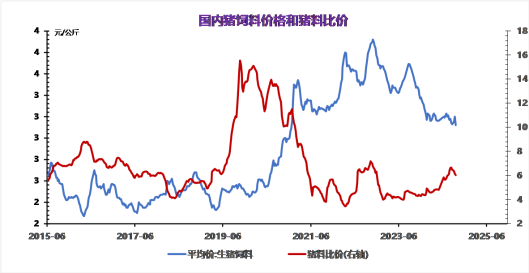

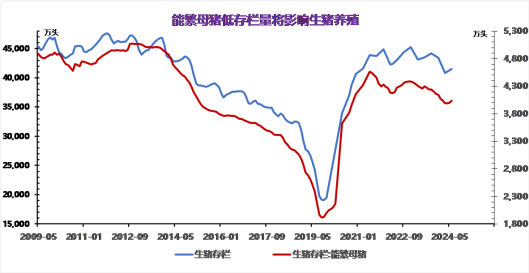

能繁母猪存栏来看,三、四季度供应量有望持续减少,但仔猪数据看四季度生猪出栏量或增加;需求端来看,三季度需求环比二季度稳中略好,四季度需求增量明显;

从历史情况和现下基本面来看,春节前肥标差或宽幅震荡;

市场多空逻辑:空头:①体重处于历史高位,且从仔猪数据看四季度生猪出栏量或增加,整体供应大概率逐渐增加;②消费替代的发生会削弱旺季需求对猪价的支撑;多头:①现下养殖端已经开始出栏前期压栏猪,后面肥猪旺季到来后可能再次肥猪偏紧;②季节性来看,需求环比会逐渐好转。整体来看,空头空的是猪价年内高点或已现,多头多的是价格可能还会新高或还有次高。

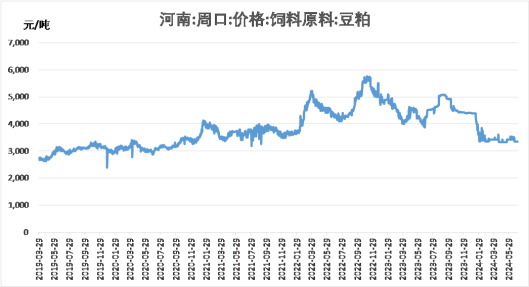

周内供应压力以及油厂出货困难不可否认,虽贸易商等下游市场存低价补库积极性,但对整体市场提振效果有限,豆粕现货价格整体弱势运行。

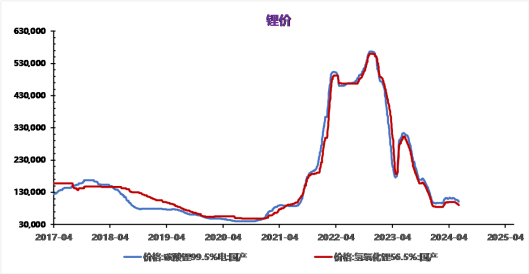

在宏观偏暖的背景下库存逐步呈现下降趋势,但总体库存依旧高企,后续仍有新增产能投产,供应压力不减,碳酸锂震荡偏弱运行。碳酸锂主力01合约近期触底稍有反弹,表现依然弱势,目前短期压力76000形成压制,虽有反弹之心,实无反弹之力。我们在9月23日《碳酸锂:有支撑无驱动》中讲到的市场利多因素皆已消化,市场也出现过短暂反弹,但终究还是创下了新低。上海大陆期货投资咨询部认为,随着时间步入年底,需求环比有走弱倾向。尽管当前库存已连续9周呈去库态势,且该趋势有望维持到11月上旬,但短期高库存和供过于求的态势,仍压制价格的反弹空间。短期需求仍对碳酸锂价格有所支撑,长期来看供大于求格局一时无法扭转,预计12月将重归累库。